Was ist KYC?

Der Begriff „Know Your Customer“ kann in vielen Aspekten eines Unternehmens zum Tragen kommen, von Marketing bis zum Vertrieb. Im Finanz- und Regulierungssektor wird der Begriff jedoch hauptsächlich für Customer Due-Diligence- und Compliance-Bedingungen verwendet.

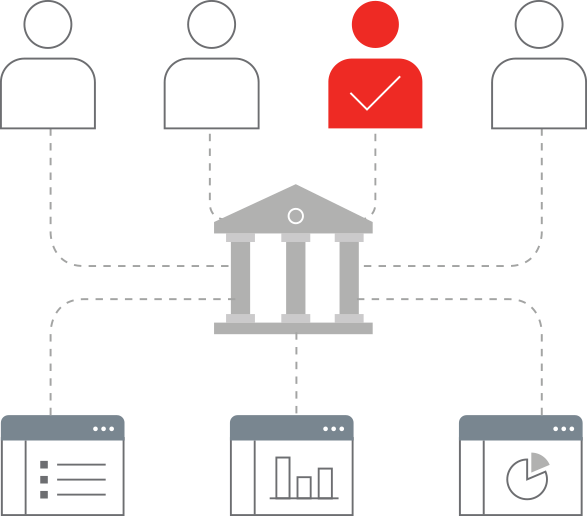

Der „Know Your Customer“ Prozess, auch als KYC bezeichnet, ist in einfachen Worten das Prinzip, die Identität Ihrer Kunden zu überprüfen, bevor Sie mit ihnen Geschäfte machen.

Es handelt sich um eine Mischung aus Screenings, die sich von Unternehmen zu Unternehmen unterscheiden, hauptsächlich ID-Verifizierung, Identifizierung des wirtschaftlich Berechtigten (UBO), PEP- und Sanktionsscreening, Anti-Geldwäsche-Screening und einige weitere.

Der Begriff KYC wird innerhalb regulierter Sektoren manchmal auch als AML-Prozess (Anti Money Laundering) bezeichnet; beide sind vergleichbare Prozesse beim Onboarding eines neuen Kunden.

Regulierte Sektoren sind gesetzlich verpflichtet, das KYC-Prinzip in ihrem Onboarding-Prozess zu integrieren, und viele andere Unternehmen folgen dem Beispiel, um kriminelle Aktivitäten zu bekämpfen. Der „Know Your Customer“-Prozess wird am besten als Oberbegriff beschrieben, der verschiedene Due-Diligence- und Compliance-Prüfungen beinhaltet.

Obwohl er nicht für alle Unternehmen obligatorisch ist, ist er von entscheidender Bedeutung, um zu verhindern, dass Ihr Unternehmen Opfer von Betrug wird.

Warum brauchen wir einen „Know Your Customer“-Prozess?

Neben der Verschärfung in der neuesten Fassung des Geldwäschegesetzes (GwG), in welchem die Schwellenwerte für Bargeschäfte herabgestuft wurden, gibt der Gesetzgeber auch einige Empfehlungen, wie die Vorschriften eingehalten werden können. Wenn Ihr Unternehmen von den Bestimmungen zur Geldwäschebekämpfung abgedeckt ist, müssen Sie Due-Diligence-Maßnahmen bei Ihren Kunden durchführen, um zu überprüfen, ob Ihre Kunden wirklich diejenigen sind, für die sie sich ausgeben. Weiterhin müssen Sie eine Risikobewertung durchführen, bevor Sie mit ihnen zusammenarbeiten.Die Kontrolle der betriebsinternen Umsetzung der Maßnahmen wird immer häufiger von den Aufsichtbehörden (BaFin) durchgeführt.

„Know your Customer“-Prozesse sind grundsätzlich dazu da, Ihr Unternehmen vor Betrug und Verlusten durch illegale Transaktionen zu schützen. KYC-Prozesse haben sich schon seit einiger Zeit ausgeweitet und weiterentwickelt, denn kriminelle Aktivitäten wie Korruption, Terrorismusfinanzierung und Geldwäsche nehmen kontinuierlich zu.

KYC-Prüfungen haben sich nun zu einem zwingenden Instrument zum Schutz der Finanzinstitute auf der ganzen Welt entwickelt. Sie könnten mit möglichen Bußgeldern oder Reputationsproblemen konfrontiert und sogar sanktioniert werden, wenn Sie diese Richtlinien nicht einhalten und festgestellt wird, dass Sie Geschäfte mit einem Terroristen oder Geldwäscher machen.

Was ist eine KYC-Richtlinie?

Beinhaltet Ihr Compliance Prozess folgende Aspekte?

- Identitätsverifizierung

- Ermittlung des wirtschaftlich Berechtigten

- Finaler Bericht

- Dokumenation inklusive Prüfpfad (Audit Trail)

- Fortlaufende Überwachung

- Risikoüberprüfung anhand von Risikolisten (PEP, Sanktionen, etc.)

„Know your Customer“-Richtlinien unterscheiden sich von Unternehmen zu Unternehmen, aber viele beginnen damit, grundlegende Daten und Informationen über ihre Kunden zu sammeln, meist mithilfe einer elektronischen Identitätsprüfung. Diese Informationen werden dann anhand von Datenbanken verifiziert, um zu bestätigen, dass diese Person wirklich diejenige ist, für die sie sich ausgibt.

Diese Informationen werden auch anhand einer Liste von Personen, die für kriminelle Aktivitäten und Korruption bekannt sind, bzw. Personen auf einer Sanktionsliste überprüft. Wenn es eine Übereinstimmung auf einer dieser Listen gibt, wäre es dringend ratsam, nicht mit dieser Person zusammenzuarbeiten und Ihr eigenes Unternehmen zu schützen.

Einzelpersonen werden auch mit Listen von politisch exponierten Personen (PEP) abgeglichen, um sicherzustellen, dass sie kein leichtes Ziel für Bestechung darstellen oder ein hohes Geldwäscherisiko mit sich bringen.

Nachdem alle diese Prüfungen durchgeführt wurden, sollten Sie eine gute Vorstellung davon haben, wie viel Risiko die Zusammenarbeit mit einem Kunden birgt, und auf dieser Basis eine Entscheidung darüber treffen können, ob Sie Ihre Geschäftsbeziehung fortsetzen oder nicht.

Prüfpfade dokumentieren

Sie müssen Aufzeichnungen über alle von Ihnen durchgeführten Due-Diligence-Maßnahmen führen. Das GwG empfiehlt in §8 nicht nur die Aufzeichnung, sondern auch eine mindestens 5-jährige Aufbewahrung der Due-Diligence-Prüfungen. Einige Dokumente, die Sie aufbewahren müssen, sind:

- Identifikationsdokumente über den Vertragspartner, vetretende Personen und den wirtschaftlich Berechtigten

- Informationen über Geschäftbeziehung inklusive Transkationsbelegen

- Risikobewertungen

- Ihre Richtlinien, Kontrollen und Verfahren

Es ist sehr nützlich, ein Compliance-Werkzeug zu haben, das alle Maßnahmen, die Sie ergriffen haben, detailliert beschreibt und Ihnen einen Auditpfad für jeden Schritt bereitstellt. Damit können Sie die Einhaltung der Richtlinien belegen, sollte Ihr Unternehmen jemals überprüft werden.

Es wird auch empfohlen, die Compliance-Kontrollen regelmäßig zu wiederholen und alle Details als Referenz aufzubewahren.

Eine One-Stop-Lösung für Compliance-Prüfungen

KYC-Prüfungen können ein langwieriger Prozess sein, vor allem, wenn diese manuell durchgeführt werden. Viele Unternehmen haben ein Team von Mitarbeitern, das potenzielle Kunden überprüft. Neben den Kunden, die aufgrund eines erhöhten Risikoprofils wegfallen, verlieren Sie außerdem die Arbeitsstunden, die zur Prüfung erforderlich sind.

Wenn Sie wissen, dass Ihre Kundenrichtlinien den Onboarding-Prozess verlangsamen, dann suchen Sie ggf. bereits nach einem Weg, die Arbeitsbelastung zu optimieren und die Ausführung effizienter und kosteneffektiver zu gestalten.

Creditsafe optimiert den KYC-Prozess ebenso wie die Identifizierung des wirtschaftlich Berechtigten, die Bewertung des Kreditrisikos, führt PEP- und Sanktionsprüfungen sowie AML-Screenings durch und stellt aus Rohdaten Zusammenfassung über das betreffende Unternehmen bereit. Sie erhalten außerdem einen minutiösen, zeitgestempelten Prüfpfad für alle Ihre Compliance-Prüfungen.

Durch einen strukturieren und datengestützten KYC-Prozess reduzieren Unternehmen nicht nur den manuellen Aufwand für Kunden-Onboardings und die damit verbundene Risiken, sondern lernen auch Ihre Kunden besser kennen. Mit diesem Informationsvorteil können Unternehmen eine bessere Customer Experience ermöglichen und so nachhaltig einen Wettbewerbsvorteil erzielen.